Simples Nacional: saiba tudo sobre esse Regime Tributário

O Simples Nacional, criado no nem tão longínquo ano de 2007, significou um marco importante no desenvolvimento econômico do Brasil.

Em uma sociedade de mercado como a nossa, o empreendedorismo se manifesta na criação de novos negócios, na transformação de ideias em empresas. Por isso, ocupa um papel chave no desenvolvimento de qualquer sociedade.

Desse modo, o incentivo às micro e pequenas empresas (MPEs) se faz extremamente necessário.

Um dos maiores desafios do empreendedor brasileiro está ligado diretamente ao pagamento de impostos. Isso acontece não só pelo valor, mas pela complexidade que representa no dia a dia do empresário.

Foi com o propósito, então, de estimular os pequenos negócios que surgiu o Simples Nacional. Esse Regime Tributário que simplificou bastante os processos de cálculo e recolhimento de impostos das MPEs de todo o Brasil.

Porém, apesar de fácil de executar, o Simples Nacional pode não ser tão fácil de entender.

Neste artigo, o último da nossa série sobre Regimes Tributários, tentaremos sanar as principais dúvidas que podem surgir sobre ele.

O que é Simples Nacional?

O Simples Nacional é um regime tributário instituído pela Lei Geral da Micro e Pequena Empresa, em vigor desde 2007.

Ele foi criado para simplificar a vida do empreendedor de pequeno porte.

O sistema permite o recolhimento facilitado de vários tributos em um único boleto, com cobrança de impostos reduzida, por meio de uma guia única conhecida como DAS (Documento de Arrecadação do Simples Nacional).

Quais empresas podem aderir ao Simples Nacional?

Há três critérios para adesão ao Simples Nacional: faturamento, atividade empresarial e aspectos formais e societários.

Podem optar pelo Simples as Microempresas (MEs) e Empresas de Pequeno Porte (EPPs), cujo faturamento em cada ano-calendário seja:

- Igual ou inferior a R$ 360 mil, no caso de MEs

- Superior a R$ 360 mil e igual ou inferior a R$ 4,8 milhões, no caso de EPPs

Porém, como já disse, existem outras condições que precisam ser atendidas.

Antes mesmo de verificar as atividades vedadas ao ingresso no Simples Nacional, deve-se identificar a presença de impedimentos sob o aspecto “societário e/ou formais”. Não pode aderir ao Simples a empresa:

- de cujo capital participe outra pessoa jurídica

- que seja filial, sucursal, agência ou representação, no país, de pessoa jurídica com sede no exterior

- de cujo capital participe pessoa física que seja inscrita como empresário ou seja sócia de outra empresa optante pelo Simples

- cujo titular ou sócio participe com mais de 10% do capital de outra empresa não optante pelo Simples, desde que a receita bruta ultrapasse o limite de R$ 4.800.000

- cujo sócio ou titular seja administrador ou equiparado de outra pessoa jurídica com fins lucrativos, desde que a receita bruta ultrapasse o limite de R$ 4.800.000

- constituída sob a forma de cooperativas, salvo as de consumo

- que participe do capital de outra pessoa jurídica

- que exerça atividade de banco comercial, de investimentos e de desenvolvimento, de caixa econômica, de sociedade de crédito, financiamento e investimento ou de crédito imobiliário, de corretora ou de distribuidora de títulos, valores mobiliários e câmbio, de empresa de arrendamento mercantil, de seguros privados e de capitalização ou de previdência complementar

- resultante ou remanescente de cisão ou qualquer outra forma de desmembramento de pessoa jurídica, que tenha ocorrido em um dos 5 anos-calendário anteriores

- constituída sob a forma de sociedade por ações;

- cujos titulares ou sócios guardem, cumulativamente, com o contratante do serviço, relação de pessoalidade, subordinação e habitualidade

Quanto aos impedimentos relacionados à atividade, a própria legislação também determina quais são os tipos de segmentos que NÃO podem aderir ao regime simplificado.

Entre essas empresas, estão as que :

- Realizam transporte intermunicipal e interestadual de passageiros, exceto indicações apontadas em lei

- Geram, transmitem, distribuem e comercializam energia elétrica

- Realizam importação ou fabricação de automóveis e motocicletas

- Fazem importação de combustíveis

- Praticam a venda de cigarros, armas de fogo e derivados

- Realizam cessão ou locação de mão de obra

- Fazem loteamento e incorporação de imóveis

- São companhia de locação de imóveis

- Têm ausência ou irregularidade em cadastro fiscal federal, estadual ou municipal.

Além disso, a empresa não pode ter débitos da Dívida Ativa da União ou do Instituto Nacional do Seguro Social (INSS).

Para fazer uma pesquisa, é preciso relacionar às atividades e conferir se os respectivos CNAEs (Classificação Nacional de Atividades Econômicas) estão ou não permitidos no Simples Nacional. É possível consultar através do site CNAE Simples.

Formalização e prazos para opção do Simples

Existem dois momentos nos quais sua empresa pode optar pelo Simples: na abertura do CNPJ e no primeiro mês de cada ano, ou seja, até o último dia útil de janeiro.

A opção por este regime tributário deve ser formalizada por meio do Portal do Simples Nacional. Portanto, o processo é feito todo pela internet.

Basta acessar o site do Simples Nacional e seguir os passos:

Simples – Serviços > Opção > Solicitação de Opção pelo Simples Nacional

Será necessário gerar um código de acesso ao portal para solicitar o enquadramento. Isso exigirá o número do recibo da última declaração de Imposto de Renda Pessoa Física do sócio responsável pela empresa ou, caso não tenha sido obrigado a entregar a declaração, o número do título de eleitor.

Essa opção valerá para todo o ano-calendário.

Por questões de facilidade e conforto, é sempre mais recomendável que um profissional faça esse serviço para você. Isso muito em função da familiaridade com os meios para fazê-lo no dia a dia.

Importante lembrar, também, que as pessoas jurídicas já regularmente optantes pelo Simples Nacional não precisam fazer nova opção, mantendo-se no sistema enquanto não excluídas.

Quais são os tributos abrangidos no Simples?

Como já falamos anteriormente, o Simples foi criado para estimular o empreendedorismo no Brasil, porque reduz a carga tributária de Micro e Pequenas Empresas e unifica 8 impostos em um único documento de arrecadação (DAS). São eles:

- Imposto de Renda da Pessoa Jurídica (IRPJ);

- Contribuição Social sobre o Lucro Líquido (CSLL);

- Contribuição para o Programa de Integração e de Formação do Patrimônio do Servidor Público (PIS/Pasep);

- Contribuição para o Financiamento da Seguridade Social (COFINS);

- Imposto sobre Produtos Industrializados (IPI);

- Imposto sobre Operações relativas à Circulação de Mercadorias e Prestação de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS);

- Imposto Sobre Serviços (ISS),

- Contribuição para a Seguridade Social destinada à Previdência Social a cargo da pessoa jurídica (CPP)

Importante ressaltar, no entanto, que o recolhimento destes impostos em uma única guia não isenta as empresas de recolherem de forma separada os demais tributos, como IOF, Imposto de Importação, FGTS, entre outros.

Cálculos do Simples Nacional

Bom, vocês já sabem que empreendedores enquadrados no Simples Nacional tem como principal obrigação fiscal pagar uma guia de imposto mensal, que é o DAS.

Emitir este documento é simples. A guia fica disponível, para os empresários inseridos nesse regime de tributação, no portal do Simples Nacional. O valor, por outro lado, deve ser calculado com base em dois fatores: a alíquota nominal e a alíquota efetiva.

Vamos entender melhor do que se trata?

Uma alíquota é o valor que se paga por causa de determinado imposto. Esse valor pode ser percentual ou fixo.

Para saber o valor da alíquota do Simples para a sua empresa, é preciso saber em qual anexo ela se encaixa.

Os anexos do Simples Nacional são os agrupamentos dos negócios por segmento, de acordo com a área que a empresa atua (indústria, comércio, serviços).

Os anexos influenciam diretamente na tributação que a sua empresa terá.

Para saber o quanto a sua empresa pagaria de impostos se optasse pelo modelo, você precisa consultar as Tabelas do Simples Nacional disponíveis no site da Receita Federal.

As tabelas do Simples Nacional se dividem na seguinte forma, de acordo com as atividades e alíquotas:

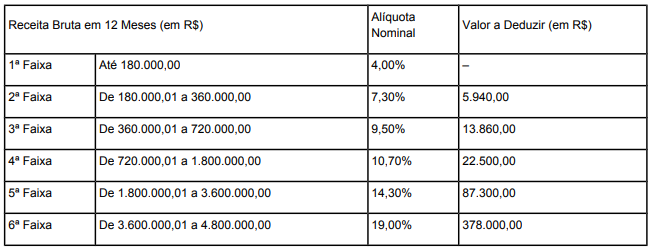

- Tabela I – Para empresas de Comércio – Inicia a tributação em 4%;

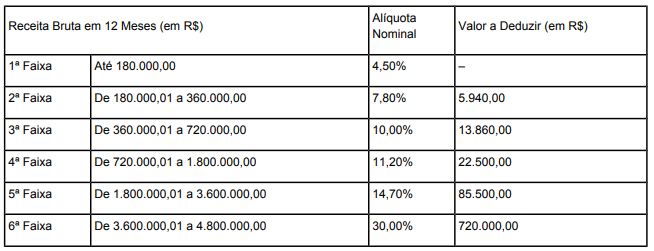

- Tabela II – Para empresas de Indústria – Inicia a tributação em 4,5%;

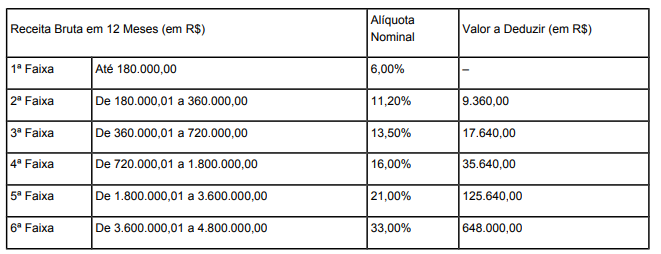

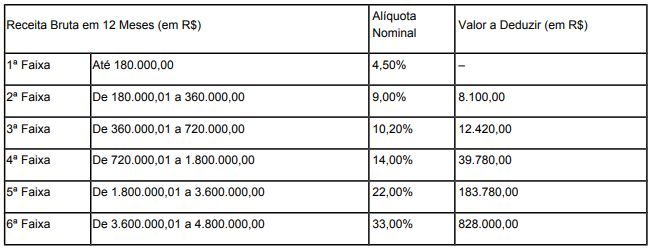

- Tabelas III, IV e V – Para empresas de Serviços – Inicia a tributação entre 6% e 15,5% de acordo com a tabela.

Para algumas atividades de serviços, pode haver alterações entre as Tabelas III e V, dependendo do Fator R, que é um percentual de participação da folha de pagamento sobre a receita. Quando a porcentagem desse fator é acima de 28, essas atividades são tributadas na Tabela III do Simples Nacional, que é mais vantajosa.

Vamos explicar melhor tudo isso a seguir.

O que é o fator R do Simples Nacional?

O Fator R do Simples Nacional é um cálculo que serve para que o empresário saiba em que faixa de tributação – entre a tabela III e V – a sua atividade se encaixa.

O valor do Fator R é descoberto quando se divide o valor da folha de salários da empresa nos últimos 12 meses pelo faturamento que foi obtido no mesmo período.

Para calculá-lo, basta aplicar a seguinte fórmula:

Caso o seu resultado seja igual ou superior a 28%, a sua empresa pertence ao Anexo III. Se for abaixo de 28%, pertence ao Anexo V.

Como já falamos, é possível consultar os Anexos do Simples Nacional no site da Receita Federal.

Também vale frisar que a análise do Fator R se aplica para algumas atividades de serviço mencionadas na Resolução CGSN nº 140/2018.

Mas, para facilitar a sua vida, traremos, abaixo, os diferentes anexos e suas tabelas com as alíquotas a serem pagas.

Tabela 1 Simples Nacional: Anexo I – Comércio

Tabela 2 Simples Nacional: Anexo II – Indústria

Tabela 3 Simples Nacional: Anexo III – Serviço

Receitas de locação de bens móveis e de prestação de serviços descritos no inciso III do § 1º do art. 25, e serviços descritos no inciso V quando o fatos “r” for igual ou superior a 28%.

Tabela 4 Simples Nacional: Anexo IV – Serviço

Receitas decorrentes da prestação de serviços relacionados no inciso IV do § 1º do art. 25.

Tabela 5 Simples Nacional: Anexo V – Serviço

Receitas de prestação de serviços descritos no inciso V do § 1º do art. 25, quando o fator “r” for inferior a 28%

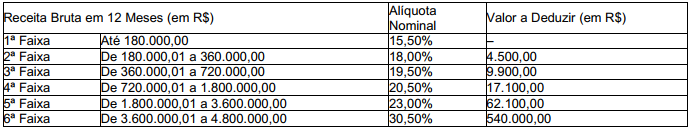

Para saber o valor a ser pago no imposto, antes é preciso saber qual é a receita bruta dos doze meses anteriores. Depois, é necessário encontrar a alíquota efetiva do recolhimento do mês atual.

Para o cálculo use a fórmula:

- RBT12: Receita Bruta dos 12 meses anteriores ao atual

- ALIQ: alíquota nominal que consta na tabela do Simples

- PD: parcela a deduzir encontrada na tabela

Para as empresas que iniciaram suas atividades há menos de 12 meses, a receita bruta para o cálculo deve ser a média ponderada multiplicada por 12.

Obrigações Acessórias do Simples Nacional

O regime tributário do Simples Nacional é considerado um regime simplificado, principalmente pela unificação de seus impostos. Porém, existem ainda diversas obrigações que as empresas do Simples precisam cumprir.

Resumindo, tratam-se das obrigações acessórias.

As obrigações acessórias são os documentos exigidos por cada modalidade de regime tributário visando assegurar a fiscalização e o recolhimento dos impostos de atividades empreendedoras.

Mesmo que estejam associadas ao recolhimento de tributos, o qual é a obrigação principal, uma coisa não substitui a outra.

Neste sentido, não adianta cumprir todas as obrigações acessórias e não efetuar os devidos pagamentos nas datas de vencimento.

Além disso, estas são devidas à União, aos Estados e aos Municípios, conforme a definição de cada imposto.

Veja, abaixo, as principais obrigações do Simples Nacional:

DAS (Documento de Arrecadação do Simples Nacional)

O DAS é a principal obrigação do Simples Nacional. É assim considerado porque reúne, em uma só guia, o pagamento de todos os impostos de responsabilidade das empresas optantes por este regime. Os tributos reunidos são:

- Imposto de Renda da Pessoa Jurídica (IRPJ);

- Contribuição Social sobre o Lucro Líquido (CSLL);

- Contribuição para o Programa de Integração e de Formação do Patrimônio do Servidor Público (PIS/Pasep);

- Contribuição para o Financiamento da Seguridade Social (COFINS);

- Imposto sobre Produtos Industrializados (IPI);

- Imposto sobre Operações relativas à Circulação de Mercadorias e Prestação de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS);

- Imposto Sobre Serviços (ISS),

- Contribuição para a Seguridade Social destinada à Previdência Social a cargo da pessoa jurídica (CPP)

Nas demais modalidades de Regime Tributário, o empreendedor precisa pagar separadamente cada um desses tributos, em datas e com valores distintos.

PGDAS-D: esta é a sigla do Programa Gerador do Documento de Arrecadação do Simples Nacional – Declaratório, que é um aplicativo disponibilizado pelo Portal do Simples Nacional. Sua finalidade é permitir ao contribuinte calcular os tributos devidos mensalmente, declarar o valor e imprimir o documento de arrecadação (DAS).

As informações deverão ser fornecidas mensalmente até o dia 20 do mês subsequente, relativamente aos fatos geradores ocorridos no mês anterior.

DEFIS (Declaração de Informações Socioeconômicas e Fiscais)

A DEFIS é entregue anualmente até o dia 31 de março do ano subsequente e é a responsável por requerer informações básicas sobre as finanças e impostos de uma empresa.

Como as contribuições tributárias do Simples são unificadas em uma única guia, é preciso declarar o Imposto de Renda do empreendimento.

Deste modo, a DEFIS atua na maneira mais simplificada do IR, exigindo informações básicas sobre as finanças e impostos da empresa, bem como a distribuição societária dos sócios, quantidade de empregados no período, entre outras.

DESTDA (Declaração de Substituição Tributária)

É através deste documento que se recolhe o Imposto sobre Circulação de Mercadorias e Serviços (ICMS), equivalente às alíquotas estabelecidas entre os Estados, bem como, a substituição tributária.

Aqui, estão reunidas todas as informações sobre a apuração deste imposto, que são:

- Diferencial de Alíquota (DIFAL) — consiste nas diferenças entre as alíquotas do ICMS do Estado de origem e de destino da mercadoria

- Fundo de Combate à Pobreza (FCP) — alíquota adicionada sobre o ICMS que tem a finalidade de reduzir o impacto das desigualdades sociais entre os Estados

- Substituição Tributária (ST) — ocorre quando uma empresa do processo produtivo (como a indústria) deve arcar com o ICMS de todas as demais empresas

DIRF (Declaração de Imposto de Renda Retido na Fonte)

Esta declaração tem o intuito de retornar os valores do empreendimento que, por sua vez, foram retidos na fonte.

A finalidade é informar à Receita Federal os valores de impostos de renda e outras contribuições que foram retidos com pagamentos a terceiros, isso tudo para evitar sonegação fiscal.

Nesta declaração, também são informados todos os rendimentos pagos aos colaboradores vinculados em seu negócio, desde que haja retenção na fonte do IRRF.

A multa pela não entrega ou entrega com informações inexatas pode ser de até 2% ao mês calendário sobre o montante total de tributos e contribuições apresentados na declaração, sendo o valor mínimo de R$ 200, para empresas enquadradas no Simples Nacional, e de R$ 500, para os demais regimes.

DCTFWeb (Declaração de Débitos e Créditos Tributários Federais)

Esse é um documento de competência da União que reúne dados sobre as contribuições previdenciárias (aquelas relacionadas com o INSS).

A DCTF Web é enviada mensalmente até o dia 15 do mês seguinte ao da ocorrência dos fatos que geraram a obrigação.

A declaração passou a ser obrigatória para as optantes pelo Simples Nacional a partir de outubro de 2019. Para atender essa obrigação, é preciso que o eSocial e a EFD-Reinf já estejam implementadas na rotina da empresa.

eSocial (Sistema de Escrituração Digital das Obrigações Fiscais, Previdenciárias e Trabalhistas)

O eSocial tem o intuito de reunir dados sobre os colaboradores da empresa.

Deste modo, o documento exige que o empreendimento forneça detalhes sobre a remuneração mensal, contribuições previdenciárias e, principalmente, sobre o FGTS.

Esta é uma alternativa que prevê a fiscalização das condições de trabalho e remuneração dos funcionários, além de simplificar a declaração do grupo de informações para o empreendimento.

Ganho de capital na alienação de bens

O ganho de capital é representado pela diferença positiva entre o valor de revenda de um bem e o seu valor de aquisição.

O que isso quer dizer? Quando ocorre a venda de qualquer bem, o alienante deve verificar se é o caso de apurar o ganho de capital e pagar o imposto sobre esse valor referente à venda.

O valor do ganho de capital auferido na alienação do ativo permanente não será tributado pela sistemática do Simples Nacional, porém deve-se recolher o Imposto de Renda relativo a essas receitas.

O montante apurado como ganho de capital não será considerado receita bruta para fins de tributação no PGDAS-D. Assim sendo, será tributado o imposto de renda sobre o ganho de capital conforme as faixas da Receita Federal:

- Ganho de Capital até R$ 5.000.000,00 – 15%

- De R$ 5.000.000,01 até R$ 10.000.000,00 – 17,5%

- De R$ 10.000.000,01 até R$ 30.000.000,00 – 20%

- Acima de R$ 30.000.000,00 – 22,5%

Este imposto será recolhido por meio de DARF, até o último dia útil do mês seguinte ao da percepção dos ganhos.

Caso a empresa não mantenha a escrituração contábil, então deverá comprovar, mediante documentação hábil e idônea, o valor e data de aquisição do bem ou direito e demonstrar o cálculo da depreciação, amortização ou exaustão acumulada.

A tributação do ganho de capital será definitiva, não existindo a possibilidade de restituição ou compensação.

A importância da contabilidade para pequenas e médias empresas

Você sabia que as micro e pequenas empresas representam 99% do total de empresas existentes no Brasil, além de serem as que mais contratam, segundo um levantamento feito pelo Sebrae?

Porém, apesar da sua importância, é difícil uma empresa se manter em pé no Brasil.

Segundo pesquisa do IBGE de 2018, ou seja, antes mesmo da crise econômica causada pela pandemia de Coronavírus, 21% das empresas fechavam as portas ainda no primeiro ano de atividade.

Com o passar do tempo, as chances de sucesso ficam ainda menores. Em menos de dez anos, mais de 70% das empresas fundadas no país terão encerrado suas atividades.

Uma das principais razões para o fracasso de um negócio é que os empreendedores acabam negligenciando a contabilidade da sua empresa.

Seja por acharem caro ou por não saberem como lidar com essas questões corretamente, se aventuram no mercado sem esse apoio estratégico.

Porém, não ter uma contabilidade pode trazer graves problemas. Dificuldades legais, dívidas e falta de controle financeiro podem ser fatais para o negócio que está iniciando.

Por isso, ainda que o Simples Nacional seja um regime menos burocrático que os demais, há muitas obrigações que devem ser realizadas pelo empreendedor.

Alguns gestores tentam emitir e preencher os documentos por conta própria, mas esse é um erro perigoso, já que eles não têm conhecimento técnico para isso.

Qualquer equívoco no cumprimento das obrigações tributárias pode acarretar multas, problemas com o Governo e prejudicar a imagem da empresa.

Por essa razão, é importante delegar o cumprimento de todas as obrigações acessórias para um contador, assim você garantirá que tudo está sendo feito conforme dita a lei.

MEI – Simples Nacional

O Microempreendedor Individual (MEI) também faz parte do Simples Nacional, mas as regras para este perfil são diferentes.

Ele é um modelo empresarial que transforma o trabalhador autônomo em uma pessoa jurídica por meio da regulamentação dos serviços prestados e da conformidade com as legislações vigentes.

Ao contar com CNPJ, adotar um Regime Tributário, pagar tributos e cumprir com outras obrigações vinculadas ou não às empresas de pequeno, médio e grande porte, o autônomo tem sua atividade regulamentada, o que garante a ele mais seriedade e profissionalismo.

Podem ser enquadradas como MEI as empresas com renda bruta de até R$ 81 mil por ano.

Além disso, a atividade desenvolvida pelo empreendedor também precisa estar entre aquelas que são permitidas e o interessado em se tornar um MEI não pode participar como sócio, administrador ou titular de outra empresa.

Como as operações e a receita anual dos MEI’s são mais enxutas, eles se enquadram no Simples Nacional. Assim, também tem todas as contribuições reunidas em uma só guia de recolhimento (o DAS), a ser paga todo mês até o dia 20.

Porém, pode-se dizer que uma MEI se diferencia do Simples, já que é isenta de tributos fiscais federais (Imposto de Renda, PIS, COFINS, IPI e CSLL).

As únicas taxas cobradas são mensais:

- R$56 para Comércio ou Indústria (R$55,00 de INSS + R$1,00 de ICMS)

- R$60 para Prestação de Serviços (R$55,00 de INSS + R$5,00 de ISS)

- R$61 para Comércio e Serviços (R$55,00 de INSS + R$1,00 de ICMS + R$5,00 de ISS)

Os valores são atualizados anualmente, de acordo com o ajuste do salário mínimo.

Quais os outros regimes de tributação além do Simples Nacional?

Conhecer os tipos de regime tributário que existem no país é importante para que o empresário possa escolher aquele que melhor se adequa às atividades que são desenvolvidas pela sua empresa.

Além do Simples Nacional, que explicamos neste artigo, existem dois outros tipos de regimes de tributação que podem ser adotados pelas empresas. São eles:

Lucro Real

Como o nome já diz, este é um regime de tributação no qual o cálculo do Imposto de Renda da Pessoa Jurídica (IRPJ) e da Contribuição Social Sobre o Lucro Líquido (CSLL) é feito com base no lucro efetivo da empresa – receitas menos despesas –, com ajustes previstos em lei.

Nesta modalidade, se a empresa apurar prejuízos ao longo do ano, ficará dispensada do recolhimento desses tributos.

A opção por este regime também influencia a forma de cálculo do PIS e da COFINS (que são contribuições sociais incidentes sobre a receita bruta). As empresas que adotam o Lucro Real, em regra, deverão calcular o PIS e a COFINS pelo regime não-cumulativo, salvo exceções de algumas atividades nas quais essas contribuições são apuradas pelo regime cumulativo.

Na série sobre regimes tributários, o Blog da Portal Assessoria traz um artigo bem informativo sobre o Lucro Real. Clique aqui e confira!

Lucro Presumido

Nessa modalidade, a Receita Federal estabeleceu um critério simplista para definir o lucro que ela presume. O lucro presumido é encontrado aplicando-se um determinado percentual, que ela estabeleceu, sobre a receita bruta, variando de atividade para atividade. O lucro presumido é a base de cálculo do IRPJ e da CSLL que tem as mesmas alíquotas que no Lucro Real.

Também já preparamos um conteúdo caprichado sobre Lucro Presumido, no qual destacamos os prós e os contras deste Regime, e que você pode conferir AQUI.

Conclusão

Como vimos neste artigo, o Simples Nacional é o Regime Tributário criado há 14 anos com o objetivo de reduzir a carga tributária e simplificar as obrigações para micro e pequenas empresas.

Uma coisa deve ter ficado clara, então: a burocracia e a operação pelo Simples Nacional é bem mais fácil e ágil.

Porém, como qualquer outro enquadramento, existem vantagens e desvantagens na escolha do Simples e regras técnicas que devem ser seguidas.

É importante ficar atento às obrigações que o regime traz para as empresas, aos impostos adicionais não contemplados e às situações que excluem a empresa do regime de ofício pelo órgão tributário.

Por isso, embora seja a opção mais adotada no Brasil, nem sempre o Simples Nacional será a mais vantajosa, sendo necessário conhecimentos jurídicos-contábeis para chegar à alternativa mais favorável.

Por isso, é tão importante a escolha de um contador parceiro e de confiança.

Pequenos negócios precisam ser estruturados de maneira que seja viável o seu crescimento.

Muitas vezes, o empreendimento começa a partir do talento inegável de alguém, mas não cresce por falta de conhecimento técnico em áreas específicas que vão além do core business da empresa, como é o caso da questão tributária.

Bom, espero que este artigo tenha sido útil a você. Comente o que achou e fique à vontade também para compartilhar esta página com quem você quiser!

Se ainda tiver dúvidas sobre o Simples Nacional ou quiser estudar a possibilidade de mudar de Regime Tributário, entre em contato com a Portal Assessoria!

Por DIEGO ALENCAR SOARES – Contador e Sócio da Portal Assessoria Contábil

http://portalassessoria.com.br/ | diego@portalassessoria.com.br